Les anglo-saxons parlent de « perfect storm », qu’on traduit généralement en français par « tempête parfaite », pour caractériser une situation dans laquelle plusieurs phénomènes critiques surviennent simultanément et se cumulent pour engendrer des événements sévères. Pour l’investisseur pourtant prudent et raisonnable, 2022 a eu tout d’une tempête parfaite.

Importance de la diversification pour vos investissements

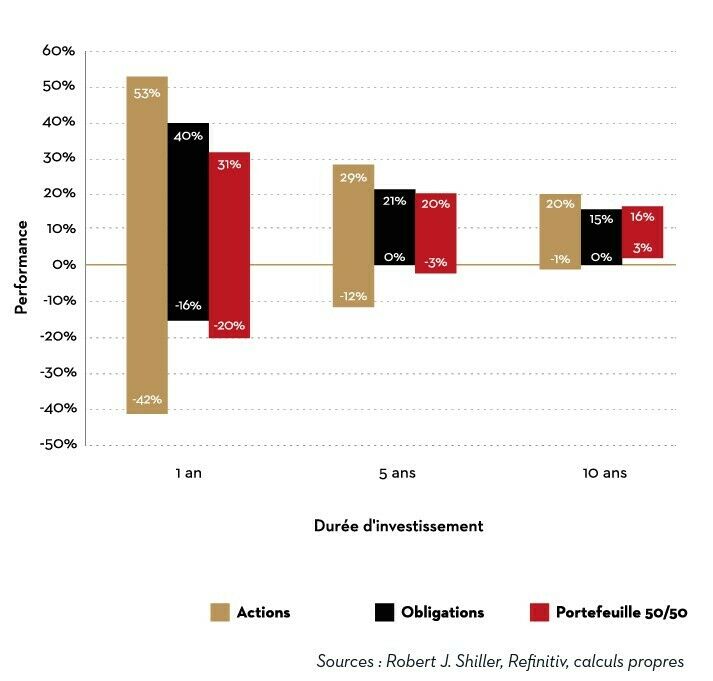

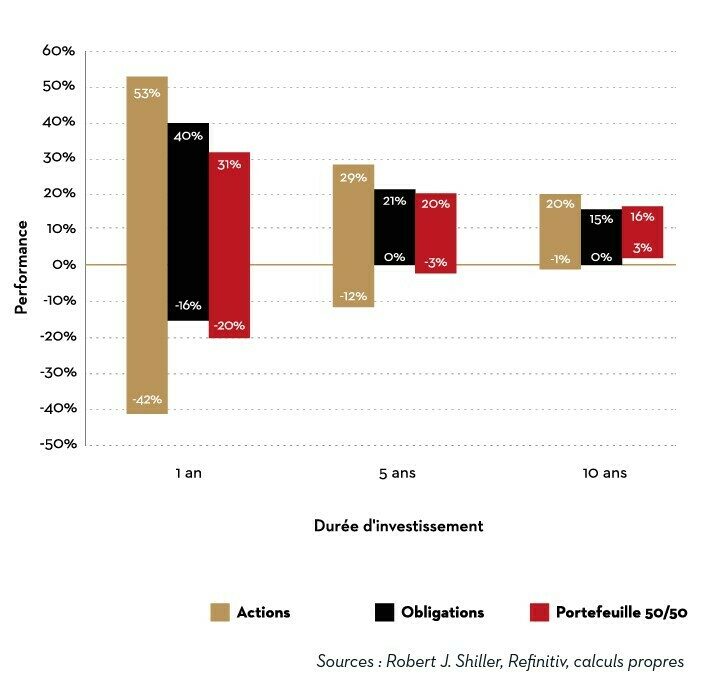

Dans vos placements, il y a un principe de base que vous devez absolument respecter si vous voulez avoir des performances respectables sur le long terme, c’est la diversification. En actions, on sélectionnera quelques dizaines de sociétés de secteurs, voire de régions, variés. On fera de même en obligations si les émetteurs sont des entreprises et on veillera à étaler les échéances des obligations retenues dans le temps. En outre, on mêlera actions et obligations en fonction de ses objectifs d’investissement, de son horizon de placement et de son appétit pour le risque notamment.

Attrait du portefeuille 50/50 pour un patrimoine financier

Très populaire, le portefeuille dit « équilibré » répartit ses investissements plus ou moins équitablement entre actions, pour les plus-values et les dividendes, et obligations, pour le rendement fixe et servir de refuge en cas de coup dur.

Les deux classes d'actifs se combinent très bien :

- Quand l’économie se porte bien, les entreprises se développent, font des profits et en distribuent une partie à leurs actionnaires. L’inflation est contenue et les taux d’intérêt sont stables. Dans ce contexte, le portefeuille équilibré gagne un peu sur les deux tableaux.

- Quand l’économie va trop bien, la consommation et les investissements s’emballent. Les entreprises voient leurs ventes et leurs bénéfices croître rapidement. Tout bon pour les placements en actions. Mais l’inflation en profite également pour monter. Les banques centrales relèvent alors les taux à court terme et les investisseurs obligataires exigent un meilleur rendement de leurs placements pour couvrir l’inflation. Partant, les obligations se déprécient, mais les gains boursiers couvrent généralement ces moins-values.

- Quand l’économie se contracte, les entreprises dégagent moins de bénéfices, voire subissent des pertes. La bourse souffre. Dans le même temps, l’inflation se tasse et les banques centrales baissent les taux d’intérêt de court terme pour soutenir la conjoncture. Les obligations profitent alors de la diminution généralisée des taux d’intérêt. Dans ce cas, les placements obligataires compensent, au moins en partie, les pertes réalisées en bourse.

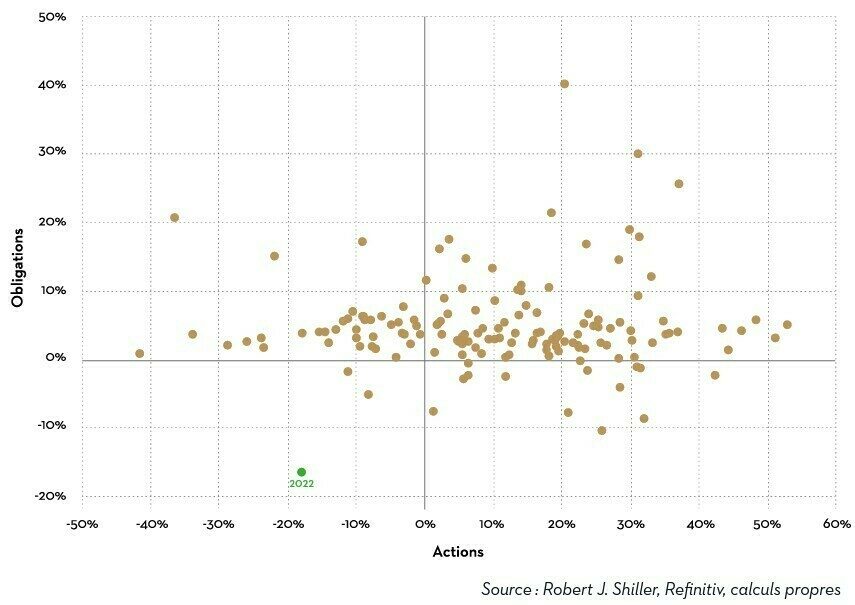

2022, le contre-exemple

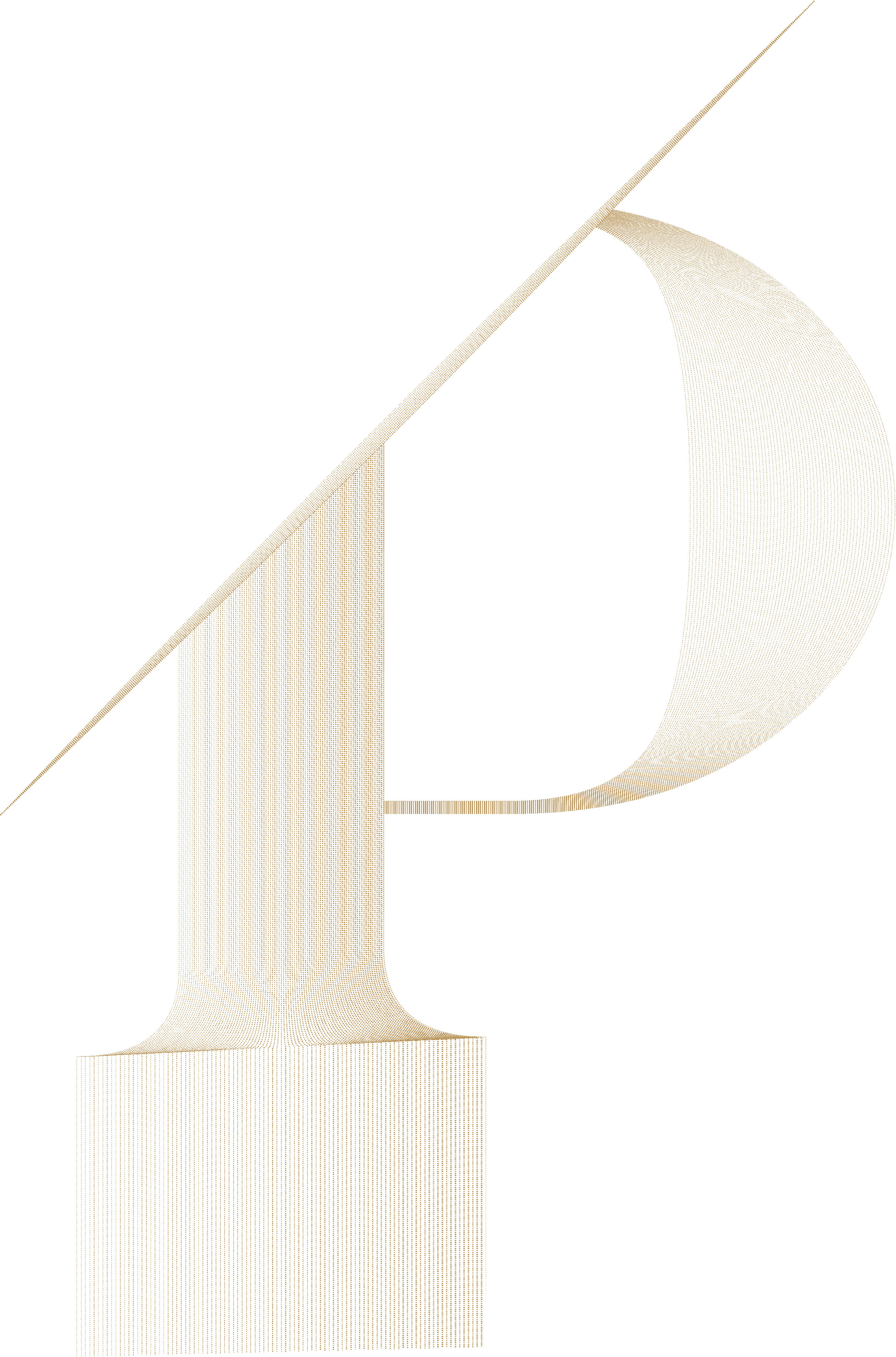

Pourtant, en 2022, le portefeuille 50/50 a souffert d’une conjonction rare d’événements.

La hausse des prix à la consommation a connu une nette accélération, qui s’est révélée nettement moins éphémère qu’initialement attendu. Les banques centrales ont alors commencé à relever leurs taux directeurs et laissé entendre que d’autres relèvements suivraient. Les intervenants sur les marchés obligataires ont alors ajusté leurs prévisions et exigé un meilleur rendement de leurs placements, faisant chuter le cours des obligations. Et les actions n'en ont pas profité, car, bien que la croissance économie s’avérait fort résiliente, les investisseurs ont craint que le resserrement de la politique monétaire par les banques centrales ne provoque, au mieux, un ralentissement économique, au pire, une récession. En outre, comme la hausse des taux d’intérêt s’annonçait persistante, ils ont actualisé les bénéfices futurs des entreprises avec des taux nettement revus à la hausse, faisant plonger la valorisation des actions et donc les bourses. En conséquence, le portefeuille 50/50 n’a trouvé son salut dans aucune des grandes classes d’actifs, faisant de 2022 la deuxième pire année en termes de performance aux Etats-Unis depuis 1872 (la pire performance remontant à 1931)¹

Performance des actions et des obligations américaines pour chaque année depuis 1872

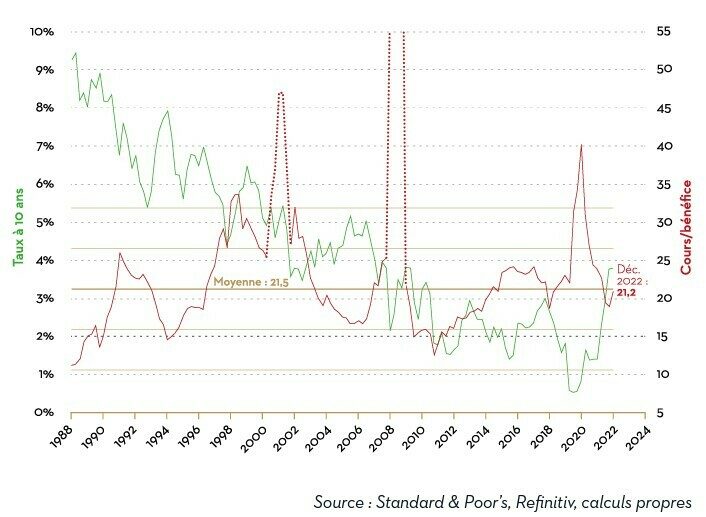

Qu'attendre pour 2023 ?

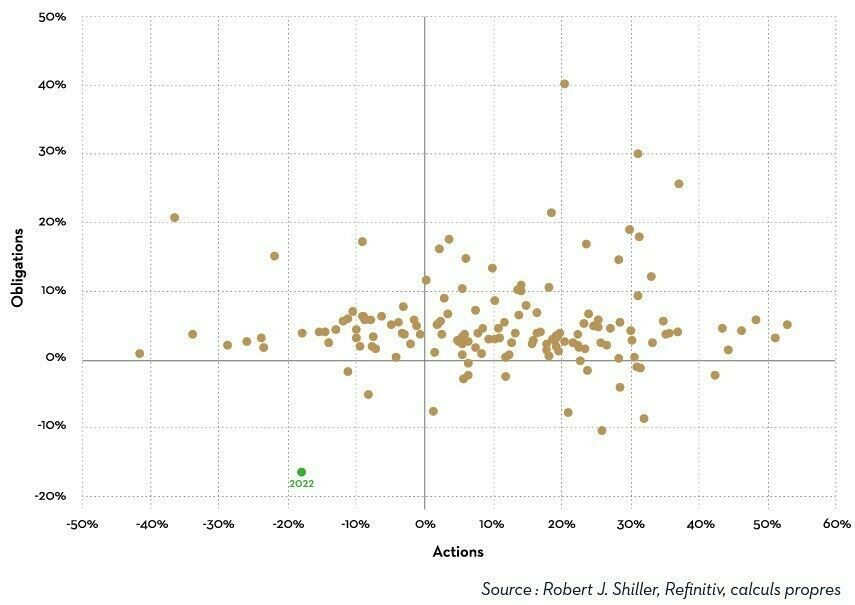

L’année 2022 est très atypique. Les phénomènes qui l’ont façonnée devraient s’atténuer. D’autres devraient apparaître. Aux Etats-Unis, la correction du marché obligataire est désormais bien avancée et les multiples de valorisation des actions sont revenus sur leur moyenne historique. Nous n’avons pas de boule de cristal, mais nous serions très surpris qu’après une telle dévalorisation générale, 2023 n’offre pas de meilleurs rendements.

Evolution du ratio cours/bénéfice de l’indice S&P 500 et du taux à 10 ans en dollar

Le temps est votre allié le plus précieux en Bourse

Quoi qu’il arrive, rappelez-vous qu’en bourse, le temps est votre allié le plus précieux. Ce n’est pas parce que 2022 s’est révélée affreuse pour vos placements que vous devez oublier vos objectifs de long terme.

Fourchettes de performances (taux annualisés) en fonction de la durée d’investissement depuis 1872 aux Etats-Unis

♥️

Si vous avez aimé cet article, n'hésitez pas à le partager pour aider d'autres

personnes à améliorer leurs connaissances financières. Ils vous remercieront.

¹ Nous présentons ici les chiffres pour les Etats-Unis parce que c’est le marché qui offre le plus de données historiques, mais les résultats sont similaires en Europe et dans la plupart des pays développés, à l’exception notable du Royaume-Uni.